又一家消费金融机构发行金融债。

近日,海尔消费金融(下称“海尔消金”)成功簿记发行2025年首期规模达10亿元金融债。该期金融债为3年期,发行利率为2.2%,牵头主承销商为中信证券,联席主承销商包括国泰海通证券、光大证券、国开证券、兴业银行、天津银行、渤海银行、中国邮政储蓄银行,承销团成员为中金公司和蒙商银行。

记者了解到,近两年来,海尔消费金融加速融资“补血”。2024年全年,海尔消费金融共计发行三期ABS,累计规模达到46.5亿元;发行一期金融债券,规模为15亿元。在2024年9月,海尔消费金融还完成了新一轮增资,公司注册资本从15亿元变更为20.90亿元,增长比例接近40%。到2025年,海尔消费金融已发行“25够花1A/1B/1C”三期ABS(资产支持证券),合计规模达15亿元。

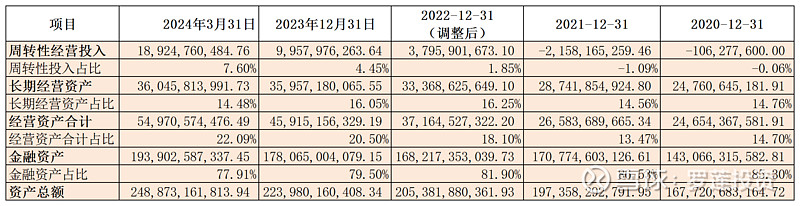

为何加速融资“补血”?海尔消金方面对记者回应称,通过降低资金成本、延长负债期限、补充资本实力,助力线上线下业务规模扩张。近年来,公司持续丰富融资渠道,提升融资规模,支持公司资产规模实现稳健增长,2024年末表内资产规模达293亿元,较前两年增幅明显。

事实上,今年以来,已有多家消费金融公司通过发行金融债、ABS的方式进行“补血”。Wind数据显示,年内已有尚诚消费金融、中邮消费金融、中银消费金融、杭银消费金融、宁银消费金融、马上消费金融等消费金融机构,合计发行106亿元金融债券。

素喜智研高级研究员苏筱芮对记者表示,今年以来,已有多家消费金融公司以发行金融债、ABS的方式进行“补血”,有助于夯实机构自身负债端实力,同时也能够借助此类公开发行渠道来获取更加低成本的资金,从而将利率优势逐步传导至资产端。

(文章来源:国际金融报)