6月18日,中国证监会主席吴清在2025陆家嘴论坛上提出“加快推出科创债ETF”。

吴清表示,将进一步强化股债联动服务科技创新的优势。大力发展科创债,优化发行、交易制度安排,推动完善贴息、担保等配套机制,加快推出科创债ETF,积极发展可交换债、可转债等股债结合产品。

同日,中国人民银行行长潘功胜宣布八项重磅金融开放举措,其中也提到,积极推动上海首批运用科技创新债券风险分担工具,支持私募股权机构发行科创债券。

在近期科创债市场的火爆扩容下,科创债ETF即将“应运而生”。证监会官网显示,6月18日,证监会官网显示,十家公募基金公司上报首批科创债ETF。其中,易方达基金、广发基金、华夏基金、鹏华基金、博时基金、招商基金等6家公募上报在上交所上市的科创债ETF,南方基金、富国基金、嘉实基金、景顺长城基金等4家公募上报在深交所上市的科创债ETF。

对此,甬兴证券固定收益首席分析师郑嘉伟向21世纪经济报道表示,科创债ETF的快速落地是政策导向与市场需求共振的结果,其高信用、强流动、低波动的特性正在为债市注入新动能。债市指数化不仅优化了科技企业的融资环境,还通过工具创新降低了投资门槛,推动长期资金与科创产业深度绑定。未来随着质押回购机制完善和跨市场互联互通,信用债ETF有望成为债市“科技板”的核心载体,助力中国新质生产力培育与经济结构转型升级。

首批创投机构科创债落地

自5月7日债市“科技板”推出,科创债发行市场快速升温。企业预警通数据显示,截至6月19日,科创债年内发行量已达779只,累计规模突破9432亿元。

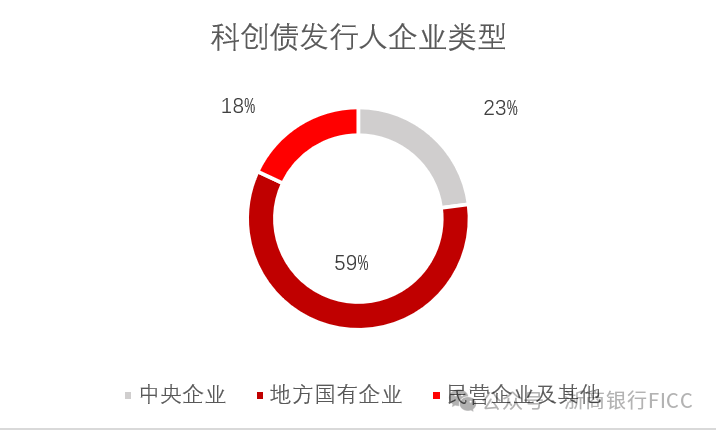

21世纪经济报道记者注意到,在债市"科技板"政策落地后的首批科创债发行中,发行规模来看,起初以大型商业银行和券商为"主力军",其他类型机构占比较低。但近日,创投机构也正加速入场,发行节奏明显加快;其中,民营创投机构的首批科创债落地情况已成市场近期关注焦点。

6月16日,中科创星科技投资在银行间债券市场成功发行“2025年度第一期定向科技创新债券——25创星PPN001(科创债)”,发行规模4亿元,期限5+5年,票面利率2.10%。这也是债券市场“科技板”民营股权投资机构长期限科技创新债券的落地首单。

发行链条上,各方联动、对科创债风险分担机制的探索与实践运用成为了一大亮点。6月19日晚,据交易商协会官微发布,6月18日,包括毅达资本、金雨茂物、君联资本、中科创星和东方富海在内的5家民营股权投资机构,获分担工具增信和投资支持,并完成发行,规模合计13.5亿元,中芯聚源等机构正在积极推进注册科技创新债券。

其中提到,交易商协会组织中债增进公司及市场成员,全力推动首批运用科技创新债券风险分担工具的项目正式落地。分担工具采用信用风险缓释凭证、担保增信等多样化增信措施,并汇聚地方政府、市场化增信机构等各方合力。

毅达资本、金雨茂物由分担工具与金融机构联合创设信用风险缓释凭证增信,君联资本、中科创星和东方富海则采取担保增信,并引入北京、陕西和深圳的专业担保公司提供反担保,充分发挥分担工具和市场化增信机构的协同效应,有效实现风险分担。同时,分担工具作为“基石投资人”,购买科技创新债券,发挥领投作用,有效助力民营股权投资机构获得长期限、低成本资金。

记者注意到,科创企业、创投机构与传统企业风险特征差异大,评级机构需要创新评级方法体系,以更充分体现此类发债主体的特点,以准确评估其信用风险及偿债能力。

中证鹏元研发部高级董事、资深研究员高慧珂告诉记者,在对创投机构进行科创债评级时,核心逻辑将在于结合行业特点,考察其盈利性、安全性和流动性,减少对总资产、净资产等硬性定量指标的倚重。

她表示,具体评级考察因素上,侧重点也会有所差异。一是在经营与竞争的评估中,着重考察受评主体所在区域的高新技术产业发达程度,受托管理的基金规模、投向、分散度,品牌影响力、募资能力及历史业绩等。二是在治理与管理的评估中,关注主体治理架构及运作机制,管理及投资团队的专业能力、激励机制,“募投管退”各个环节制度的完善性、执行情况等风险管理和内控机制。三是盈利能力评价上,关注资产收益水平和可持续性。四是偿债能力及流动性评价上,考察受评主体的杠杆水平、流动性压力和流动性管理能力。

信用债ETF强势“吸金” 科创债有望成为新增长点

不少专业人士认为,债市的指数化投资特征正日益加强。

今年以来我国债券型ETF规模快速扩张,数据显示,随着资金持续涌入,截至6月19日全市场债券型ETF资产净值3335.29亿元,较去年末规模增长超80%。其中信用债ETF表现尤为突出,全市场信用债ETF总规模达1669.87亿元,较去年年末增长超过两倍。

6月19日,深交所组织召开深市债券ETF市场高质量发展会议,围绕债券ETF市场的制度机制建设、产品体系优化、服务质效提升等方面进行深入探讨。深交所相关负责人表示,下一步将在证监会统筹下研究制定多项支持措施,降低基准做市信用债规模门槛、调整基准做市清单更新发布安排、设置基准做市信用债指数成份券备选池、优化债券ETF做市考核机制等,进一步提升市场效率、扩大产品覆盖面,持续推动债券ETF市场高质量发展。

作为信用债品种,科创债的快速发展亦正助推信用债ETF市场的底层资产持续丰富。本次首批科创债ETF的诞生,又会给市场投资者带来什么新的影响和改变呢?

某参与科创债发行的券商融资负责人向记者表示,当前认购端,购买科创债的机构主力是银行理财和公募基金。

而科创债ETF即将面世,有业内人士认为银行理财子和基金公司会迅速跟进引入,这也就为原本无法直接购买科创债的个人投资者们提供了布局债券市场“科技板”的机会。投资者可通过购买银行理财子和基金的资管产品,间接投资科创债ETF,资金最终通过科创债的发债主体流向并支持科技创新领域,与其形成同频共振。

一位城商行理财子研究部人士向记者表示,首批科创债ETF的上报进一步丰富了ETF工具,为银行理财子产品的底层资产配置丰富了被动指数型债券基金上的投资选择。

关于配置意愿时,某大型银行理财子多资产投资人士告诉21世纪经济报道,“后续会适当增配一些科创债ETF,这既为响应国家支持科技金融的政策导向,也是基于产品特性的考量。不过作为市场化投资机构,具体入手配置的比例还需动态评估其风险收益比。”该人士进一步称,相比直接投资信用债个券,ETF产品具有更好的流动性优势,“科创债个券的换手率相对较低,而ETF能有效分散单一债券带来的信用风险”。

记者注意到,就现阶段来看,央国企主导的发行结构推动科创债发行利率持续走低。据中信证券研究,5月科创债平均发行票面利率已降至1.77%,创历史新低。而科创债比同期限公司债更低的利率水平,虽显著降低了发行方融资成本,但对投资机构来说,在同等的期限风险和信用风险下,其当前票息收益的吸引力有待提升。

高慧珂告诉记者,现阶段科创债发行利率低一方面是由于市场热度高,政策驱动科创债投资热情提升,另一方面是增信工具,尤其是政策性的增信工具——科创债风险分担工具提升了市场信心。“对于信用资质较弱的主体,需要依赖多元化的增信措施和产品创新,多元化增信机制包括政策性增信工具、知识产权抵质押、利用信用衍生品等;产品创新上,可以探索混合型科创债、资产担保债+科创债、知识产权ABS等。”

(文章来源:21世纪经济报道)